BI Terbitkan Ketentuan Pelonggaran LTV/FTV dan Uang Muka

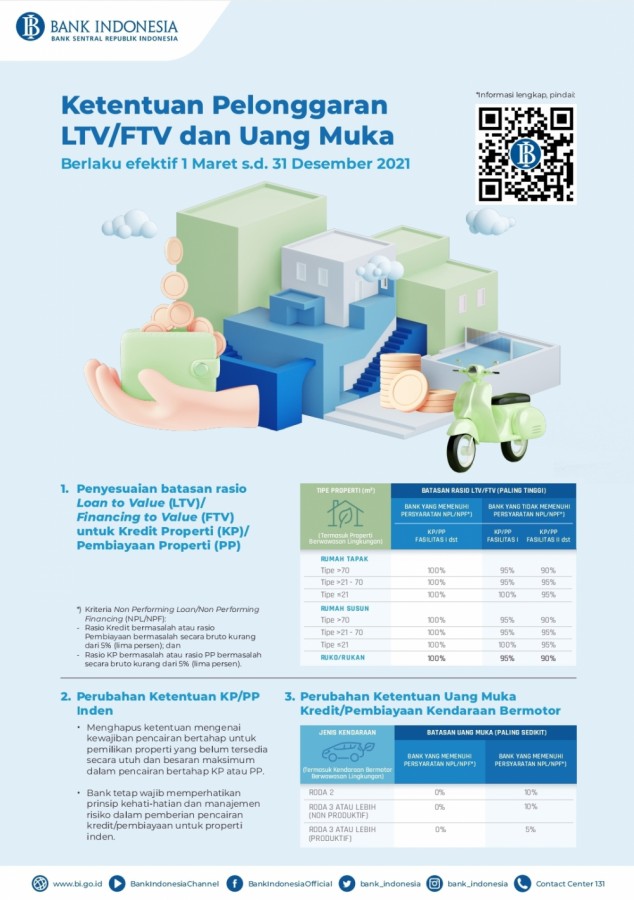

Samarinda------Bank Indonesia(BI) menerbitkan ketentuan pelonggaran Rasio Loan To Value (LTV) untuk properti, Rasio Financing to Value (FTV) untuk pembiayaan properti dan uang muka untuk kredit atau pembiayaan kendaraan bermotor melalui peraturan Bank Indonesia (PBI) No. 23/2/PBI/2021 tentang perubahan ketiga atas PBI No. 20/8/PBI/2018 tentang rasio LTV untuk kredit properti, Rasio, FTV untuk Pembiayaan Properti dan uang muka untuk kredit atau pembiayaan kendaraan bermotor (PBI LTV/FTV dan uang muka. Ketentuan ini berlaku efektif 1 Maret 2021.

Berdasarkan rilis yang dikeluarkan Bank Indonesia bahwa penyelesaian kebijakan tersebut dilakukan antara lain dengan mempertimbangkan kondisi perekonomian serta tetap memperhatikan prinsip kehati-hatian dan manajemen resiko. Kebijakan makroprudensial yang bersifat akomodatif diperlukan untuk mendorong sektor perbankan menjalankan fungsi intermediasi yang seimbang dan berkualitas, antara lain melalui penyaluran Kredit/Pembiayaan properti (KP/PP) dan penyaluran Kredit/Pembiayaan kendaraan bermotor (KKB/PKB).

Selain itu Kredit/pembiayaan perbankan masih dalam proses pemulihan. Di tengah risiko kredit yang relatif masih terjaga, KP/PP dan KKB/PKB perlu diakselerasi untuk mendukung pemulihan di sektor terkait yang pada akhirnya akan mendukung kinerja perekonomian nasional.

Penerbitan ketentuan ini merupakan tindak lanjut keputusan Rapat Dewan Gubernur (RDG) bulan Februari 2021 yang memutuskan untuk melonggarkan ketentuan uang muka KKB/PKB menjadi paling sedikit 0% untuk semua jenis kendaraan bermotor baru, untuk mendorong pertumbuhan kredit di sektor otomotif dengan tetap memperhatikan prinsip kehati-hatian dan manajemen risiko berlaku efektif 1 Maret 2021 sampai dengan 31 Desember 2021.

Selanjutnya melonggarkan Rasio Loan to Value/Financinh to Value (LTav/FTV) KP/PP menjadi paling tinggi 100% untuk semua jenis properti (rumah tapak, rumah susun, serta ruko/rukan), bagi bank yang memenuhi kriteria Non Performing Loan/Non Performing Loan/Non Performing Financing tertentu dan menghapus ketentuan pencairan terhadap properti inden untuk mendorong pertumbuhan kredit di sektor properti dengan tetap memperhatikan prinsip kehati-hatian dan manajemen risiko, berlaku efektif 1 Maret 2021 sampai dengan tanggal 31 Desember 2021.

Keputusan tersebut merupakan bagian langkah-langkah sinergi kebijakan komitmen stabilitas sistem keuangan (KSSK) dalam paket kebijakan terpadu untuk peningkatan pembiyaan dunia usaha dalam rangka percepatan pemulihan ekonomi. (Prb/ty)